Spesa Pubblica: focus pensioni

La spesa pubblica, questo spettro che si aggira spesso nel dibattito politico, allo stesso tempo problema per le generazioni future nella misura in cui la spesa per interessi sottrae risorse all’economia interna, dall’altra soluzione, panacea per tutti i mali perché percepita di facile aumento, come se le banconote spuntassero quali foglie sugli alberi. La spesa pubblica italiana è sbilanciata in ogni senso, da quello inter-generazionale a quello del tessuto industriale e sociale e viene spacciata per ciò che non è. La spesa pubblica non è la soluzione. A lungo andare crea e rende fragili nei confronti delle crisi, che queste siano economiche, sociali o pandemiche. A riguardo vorrei approfondire una delle più ingenti e soffocanti voci di spesa che affossano da decenni le finanze pubbliche e rendono difficile un sentiero di crescita economica: la spesa pensionistica.

Spesa pubblica in generale:

Per soddisfare i bisogni della collettività lo Stato e gli altri enti pubblici producono beni e servizi, affrontando come qualsiasi altro soggetto economico un costo che costituisce la spesa pubblica. Di fatto le spese pubbliche sono l’insieme delle erogazioni effettuate dallo Stato e dagli enti pubblici per la produzione dei beni e dei servizi necessari al soddisfacimento dei bisogni della comunità. In Italia lo Stato spende il 56% di quanto tutto il sistema economico, formato da aziende private, pubbliche e lo Stato stesso, genera in prodotto interno lordo e ricchezza. All’interno di questa macro-voce possiamo evidenziare alcuni settori di interesse in cui la spesa pubblica risulta importante. Quest’ultima ammonta nel 2022 a 1.090 miliardi contro i 1.910 miliardi di Prodotto interno lordo, al suo interno troviamo gli stipendi per i lavoratori dipendenti di 187 miliardi, sanità con 138 miliardi e quindi il 7.1% del Pil e poi 416 miliardi, 23% del Pil, per la protezione sociale che coinvolge sia sussidi di disoccupazione che trasferimenti per pensioni. Se spostiamo il focus sui driver dell’innovazione in un Paese, notiamo che la spesa per istruzione è al 4% del Pil con 79 miliardi mentre la ricerca di base sfiora i 10 miliardi, lo 0.5% del Pil.

I settori sopra-citati, chi più e chi meno, costituiscono una spesa di welfare o gestione del sistema Stato, ma esiste una voce corposa del bilancio delle uscite governative che confluisce solamente nelle tasche dei sottoscrittori: la spesa per interessi. La spesa per interessi sul debito pubblico ammonta a circa 100 miliardi e quindi si attesta al 4% del PIL nel 2022 e nel 2023 (dal 3,6% nel 2021), registrando un consistente aumento. Fortunatamente, attraverso dei meccanismi di composizione del mix di debito pubblico emesso, i tecnici del dipartimento del Tesoro riescono ogni anno a contenere questa spesa che, in assenza di ciò, sarebbe ancor più elevata. La struttura dei conti pubblici però non può basarsi in maniera preponderante sul lavoro di fino dei tecnici ministeriali, ma deve essere affidabile e sostenibile nel lungo periodo. Andremo ora ad analizzare una delle voci di spesa più ingenti che sottrae ricchezza dal mondo del lavoro e non sfocia in una maggiore crescita economica: le pensioni.

Detour pensioni: la storia di un sistema riformato.

L'Italia sviluppa il proprio stato di welfare con un notevole ritardo rispetto agli altri Stati europei: la previdenza diventa obbligatoria soltanto a partire dagli anni 20'. Inizialmente, per finanziare le pensioni, viene adottato un sistema "a capitalizzazione" ma la forte inflazione causata dal periodo di guerre rende obbligatorio il passaggio ad un sistema pensionistico misto "a ripartizione-capitalizzazione" in vigore fino al 1970.

Dopodiché, il principio di capitalizzazione viene abbandonato per adottare a pieno titolo il sistema "a ripartizione". Questo significa che le pensioni attuali sono finanziate dai contributi dei lavoratori attivi. Inoltre, si opta per il metodo di calcolo retributivo, che calcola la pensione in base agli stipendi percepiti durante la vita lavorativa, solitamente prendendo come riferimento gli ultimi anni di lavoro. La retribuzione pensionabile è pari alla media degli stipendi degli ultimi 5 anni, rivalutati al costo della vita. Il tasso di rendimento interno garantisce una pensione pari a circa l'80% di questo valore. Di fatto, il pensionato è avvantaggiato poiché si trova ad avere una pensione piuttosto elevata rispetto alla contribuzione versata. Tuttavia, tale modello pensionistico genera un notevole aumento della spesa sociale e del bilancio pubblico. Pertanto, si rende necessaria una riforma del sistema pensionistico, tanto più se l'Italia vuole rientrare nei parametri europei.

Il tasso di rendimento interno garantisce una pensione pari a circa l'80% di questo valore, di fatto il pensionato è avvantaggiato poiché si trova ad avere una pensione piuttosto elevata rispetto alla contribuzione versata. Tale modello pensionistico genera però un notevole aumento della spesa sociale e del bilancio pubblico. Pertanto, si rende necessaria una riforma del sistema pensionistico, tanto più se l'Italia vuole rientrare nei parametri europei.

Nel 1992 la riforma Amato estende il periodo di riferimento per il calcolo della retribuzione pensionabile alla media degli stipendi dell'intera vita lavorativa, rivalutati sull'andamento del costo della vita. La riforma costruisce una struttura a tasso di sostituzione fisso per la quale la pensione viene calcolata come una proporzione costante del salario. In questo sistema la pensione rimane costante a prescindere dai cambiamenti riguardo alla crescita della popolazione o produttività, che invece impattano sui salari dei lavoratori in maniera proporzionale. Aumenti di questi valori incrementano i salari e non le pensioni, allo stesso modo diminuzioni fanno crescere l’aliquota contributiva e quindi diminuiscono i salari.

La riforma Dini del 1995 applica il metodo contributivo (e non più retributivo) al sistema a ripartizione, quindi le pensioni vengono finanziate dai lavoratori correnti sulla base dei contributi versati dai pensionati nella loro vita lavorativa. Inoltre crea una relazione tra rendita pensionistica, aspettative sulla durata del pensionamento e quindi sulla età media di vita dei pensionati. Questa struttura cambia il paradigma precedente e costruisce un sistema fondato sul rapporto costante tra monte pensioni e monte salari. Cambiamenti nel tasso di crescita della popolazione influenzano solamente l’assegno pensionistico con salari costanti, mentre variazioni della produttività influenzano proporzionalmente sia pensioni che salari netti. Di conseguenza al diminuire della produzione si accompagna inevitabilmente una diminuzione di salari e pensioni.

Le riforme dei successivi governi, dal 1997 al 2007 razionalizzano il sistema pensionistico concentrandosi sull'omogeneizzazione dei regimi pensionistici di diverse categorie professionali e l’abolizione delle cosiddette “baby pensioni” (Prodi 1997), sull’importanza di utilizzare fondi di previdenza complementare (Maroni 2004) e sull’età pensionabile (Prodi 2007)

Con il Decreto "Salva Italia" nel 2011 si attua, infine, la Riforma Fornero che si propone di sottolineare principi di trasparenza, equità, semplificazione e solidarietà sociale. Viene esteso a tutti, eliminando il sistema delle quote, il metodo contributivo con due soli canali: pensione di vecchiaia e anticipata. Viene inoltre valorizzata la funzione redistributiva del sistema pensionistico utilizzando un metodo contributivo pro-rata, quindi rimane possibile utilizzare criteri di calcolo precedentemente acquisiti se i nuovi peggiorano il calcolo dell’assegno pensionistico. Si garantisce l'equità finanziaria intra-generazionale ed inter-generazionale. Nei tre anni successivi, una serie di provvedimenti sono necessari per risolvere il problema degli esodati, che da essere vicini alla pensione ora si trovano senza più lavoro e distanti da essa, permettendo di raggiungerla in tempi ravvicinati.

Spesa pensionistica: un presente che sostiene il presente.

L’esborso per pensioni, dopo il picco del 17% nel 2020, raggiunge il 15,6% nel 2022 attestandosi a livelli preponderanti nel quadro di spesa pubblica italiano e ricoprendo il primo posto nella gerarchia di spesa. Inoltre non tutto il sistema pensionistico si sorregge direttamente sui contributi dei lavoratori. Nel 2021 il totale della spesa per pensioni (vecchiaia, invalidità, superstiti e assistenziali) è di 322 miliardi contro entrate contributive di 237 miliardi, a causa di ciò lo Stato è obbligato a trasferire fondi all’Istituto Nazionale di Previdenza e Assistenza (INPS) per 145 miliardi di cui circa 84 miliardi vengono utilizzati per coprire l’erogazione totale delle pensioni ai cittadini italiani. Lo Stato italiano, oltre che spendere una ingente parte delle finanze pubbliche in pensioni, è costretto a sopperire alle mancanze del sistema pensionistico attraverso l’utilizzo della tassazione generale, erodendo investimenti alternativi.

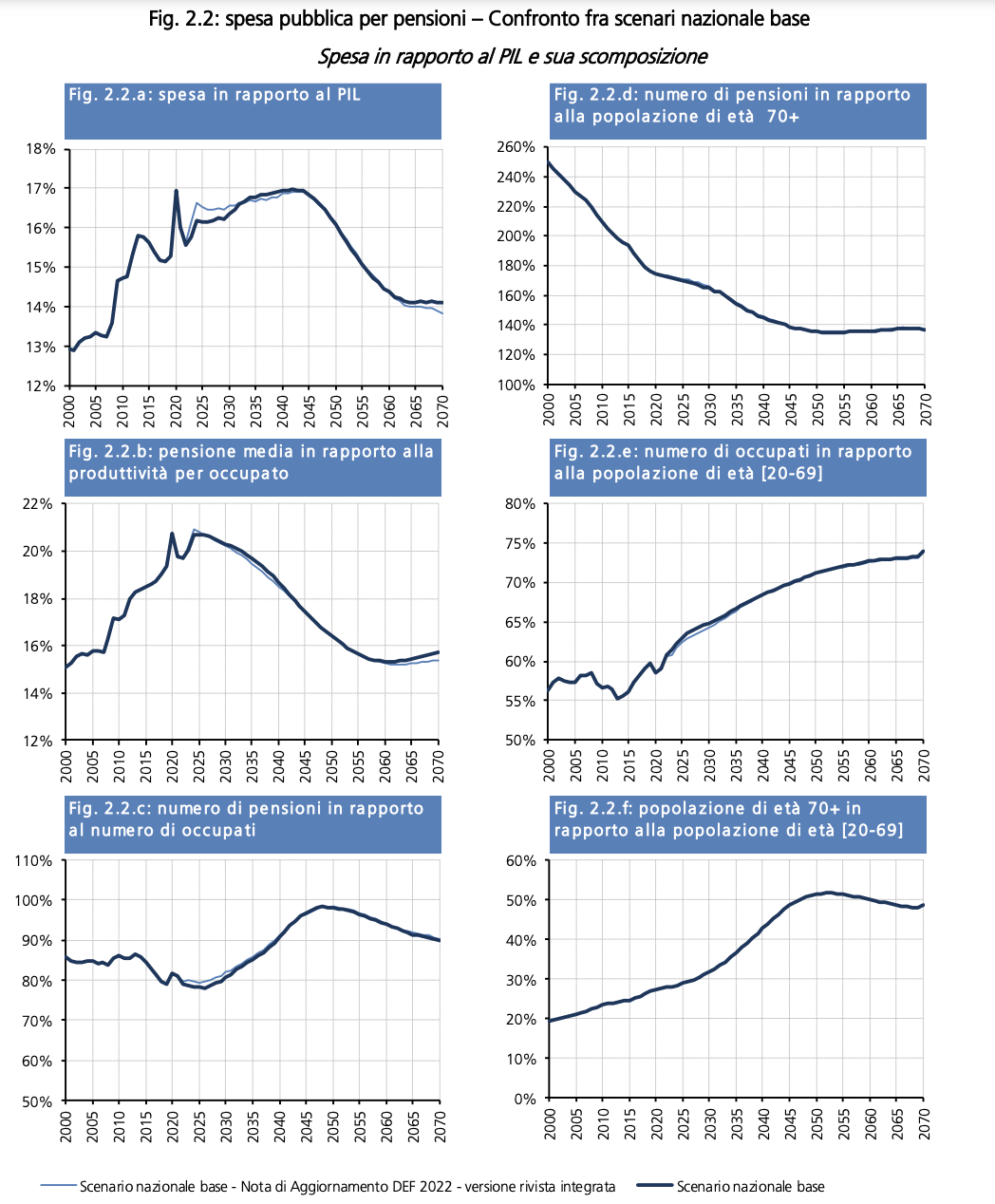

Questi risultati fanno parte di un trend ormai ventennale di esborsi allarmanti e non sostenibili delle finanze pubbliche, sottolineato nettamente dagli ultimi rapporti del MEF. Secondo il Ministero dell'Economia e delle Finanze infatti, dal 2030 il rapporto tra spesa pensionistica e PIL riprende ad aumentare dopo la leggera flessione legata alla chiusura del sistema di Quota 100, fino a tornare al picco del 17% nel 2042. Tale dinamica è essenzialmente dovuta all’incremento del rapporto fra numero di pensioni e numero di occupati indotto dalla transizione demografica. La precedente riforma Fornero riesce solo parzialmente a compensare questo incremento di spesa tramite l’innalzamento dei requisiti minimi di accesso al pensionamento e la sempre più estensiva applicazione del sistema di calcolo contributivo. Solo nel periodo successivo al 2045, secondo le previsioni, la spesa pensionistica torna a scendere e si assesta a livelli del 14% nel 2070. La rapida riduzione del rapporto è determinata sia dall’applicazione generalizzata del calcolo contributivo che dalla stabilizzazione, e successiva inversione di tendenza, del rapporto fra numero di pensioni e numero di occupati. Questo andamento, risultato della progressiva uscita dei “baby boomer” e degli effetti dell’adeguamento automatico in funzione della speranza di vita, si basa sul mantenimento della presente natalità. Il sistema pensionistico nel lungo periodo raggiunge stabilità solo se la crescita demografica non collassa, solo se il trend di natalità italiano mantiene questo andamento oppure, nel migliore dei casi, incrementa le nascite. Nel caso in cui questo non accadesse la struttura della previdenza non risulterebbe, nemmeno nel futuro, sostenibile e saranno necessari altri e più stringenti provvedimenti per renderla inter-generazionalmente equa.

Ad oggi il sistema pensionistico risulta sbilanciato e mal strutturato, soprattutto in relazione all’impoverimento dei lavoratori dovuto agli ingenti costi dell’apparato previdenziale, come sottolinea il rapporto OCSE sulle pensioni 2020. Nel sistema pensionistico italiano coesistono un'età legale di pensionamento alta ma erosa dalle diverse precedenti opzioni di pre-pensionamento (effettiva di 61.8 anni contro una media OCSE di 63) ed un'elevata aliquota contributiva del 33%. Questo sfocia in un elevato tasso di sostituzione netto dell'82% (rapporto tra pensione e reddito medio passato) per i lavoratori con una carriera senza interruzioni e con salario medio, rispetto a un tasso del 62% in media nell'area dell'OCSE. La situazione descritta, che sorregge una certa platea di popolazione, risulta del tutto sbilanciata dato che, anche in età lavorativa, gli over 66 percepiscono uno stipendio esattamente uguale alla media nazionale, quando la media OCSE è dell’88%.

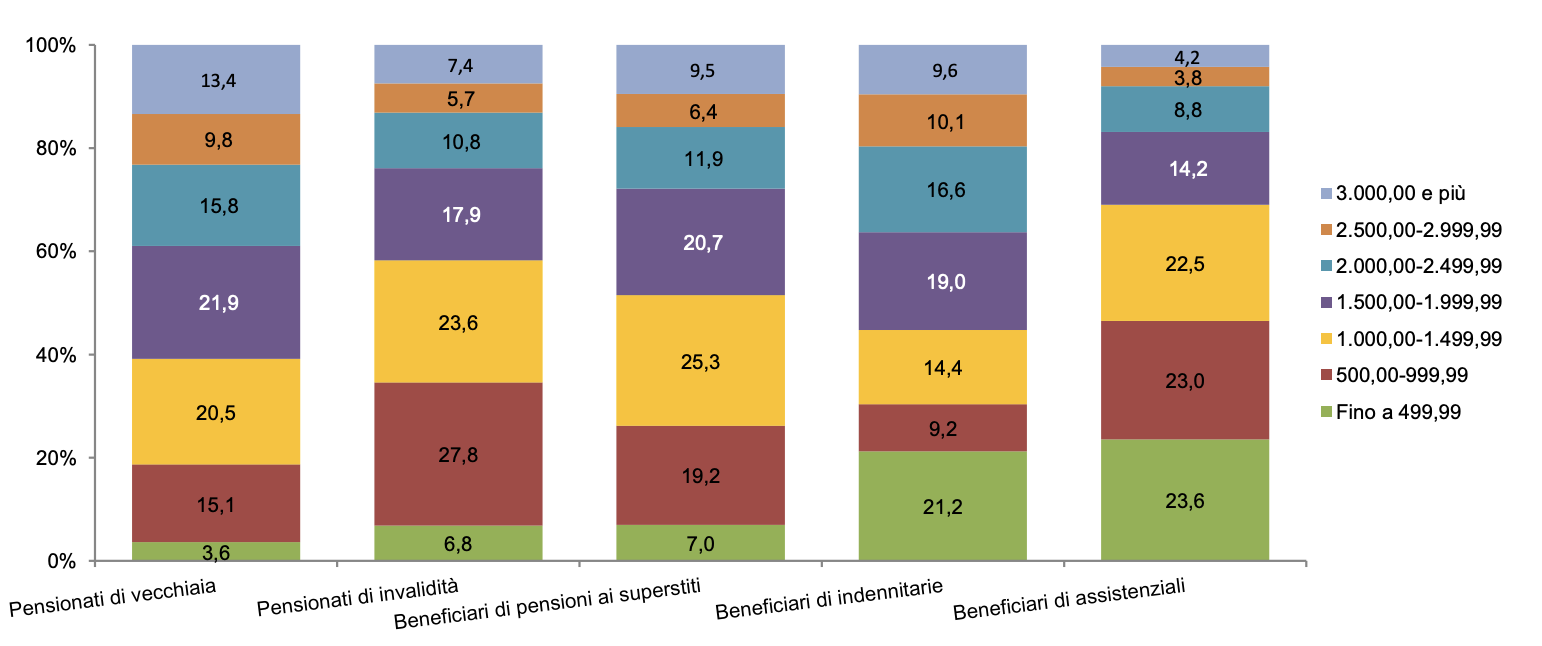

Anche se la spesa per pensioni risulta onerosa, i mezzi di informazione tendono ad esacerbare la diminuzione ed il basso livello delle pensioni nella penisola italiana. Se da un lato è vero che vengono erogate 8,4 milioni di pensioni tra i 500 e i 1000 euro al mese, nonché 4,7 milioni fino a 500 euro, dall’altro non è da dimenticare che il numero medio di pensioni pro-capite sia 1,41. Infatti il 24% degli italiani incassa due pensioni e il 6,6% ne incassa 3. Da un 21% di pensioni inferiori a 500 euro si passa al 10,8% di pensionati nella stessa fascia, da un 37% di pensioni tra i 500 e i 1000 euro si passa al 21% di pensionati e così via. A livello qualitativo invece si nota come le pensioni di vecchiaia abbiano una distribuzione più favorevole rispetto alle altre, con un 3.8% di inferiori ai 500 euro mensili e 15% tra 500 e 1000 euro mensili. Anche se la situazione rimane a livelli di povertà assoluta e relativa, non è emergenziale tanto quanto si vorrebbe far credere e soprattutto non è peggiore della situazione in cui si trovano i normali lavoratori, con soglie di povertà relativa di 22, 17 e 14 per cento per le fasce 0-17, 18-34 e 35-64 passando poi al 10 per cento per gli over 65. Risulta infine problematico che, pur avendo una spesa pensionistica tra le più ingenti d’Europa, il sistema non riesca a sorreggere la previdenza ed anzi continui ad impoverire il tessuto produttivo.

Conclusioni

Le pensioni sono un problema ingente che attira a sé altre risorse sottraendole alle opere sul tessuto industriale del Paese, erodendo la produttività delle generazioni lavoratrici sotto il peso del sostegno ad un passato tenore di vita che probabilmente non raggiungeranno mai. Il sistema è stato più volte revisionato e ridisegnato, con dimensioni diverse, in funzione della sostenibilità di lungo periodo che però, agli atti, non risulta raggiungibile se non attraverso la risoluzione dell’altro grande macigno sul futuro degli italiani: la natalità. Questa, uscita sconfitta dalla lotta contro la modernità, armata solamente di mancette e contentini una tantum, ha bisogno di un sistema economico efficiente, che sostenga la quotidianità degli individui, un sistema consistente, produttivo e coperto dai rischi futuri. Una revisione del percorso di sovvenzioni in un’ottica più strutturata verso il tessuto industriale non solo potrebbe alleviare il fardello delle pensioni dal lato tassazione sul lavoro e oneri contributivi, ma anche dal lato della natalità.

Ti è piaciuto questo articolo? Supporta la nostra associazione: associati oppure effettua una donazione.

Il tuo sostegno è per noi importante!

Merz e l’alba di una nuova Germania

di G. Lambri

In tempi record, e non senza qualche fibrillazione iniziale, la Germania si appresta ad aprire una…

La metamorfosi di Prato: dal distretto tessile al pronto moda

di F. Doronzo

La città di Prato sorge in un punto geograficamente strategico, la pianura della Val di Bisenzio,…

Proteste a Gaza: la rivolta silenziosa contro Hamas

di C. Carovigno G. Lambri

“Esorto i nostri fratelli di Hamas a dare ad altri la possibilità di governare Gaza. La prossima…